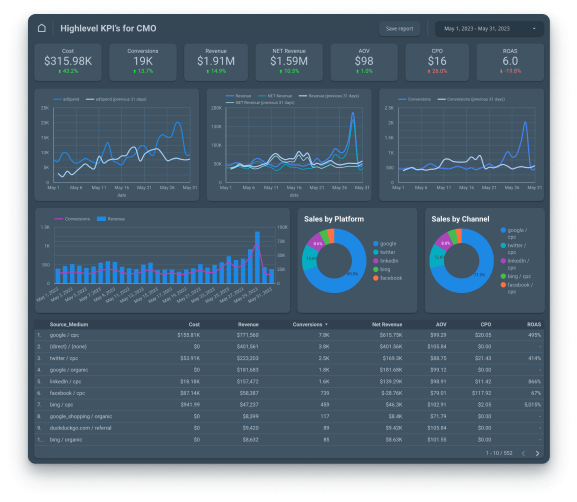

Reduce time spent on reporting

Spend more time reaching your monthly KPIs, instead of collecting the data or buildingreports

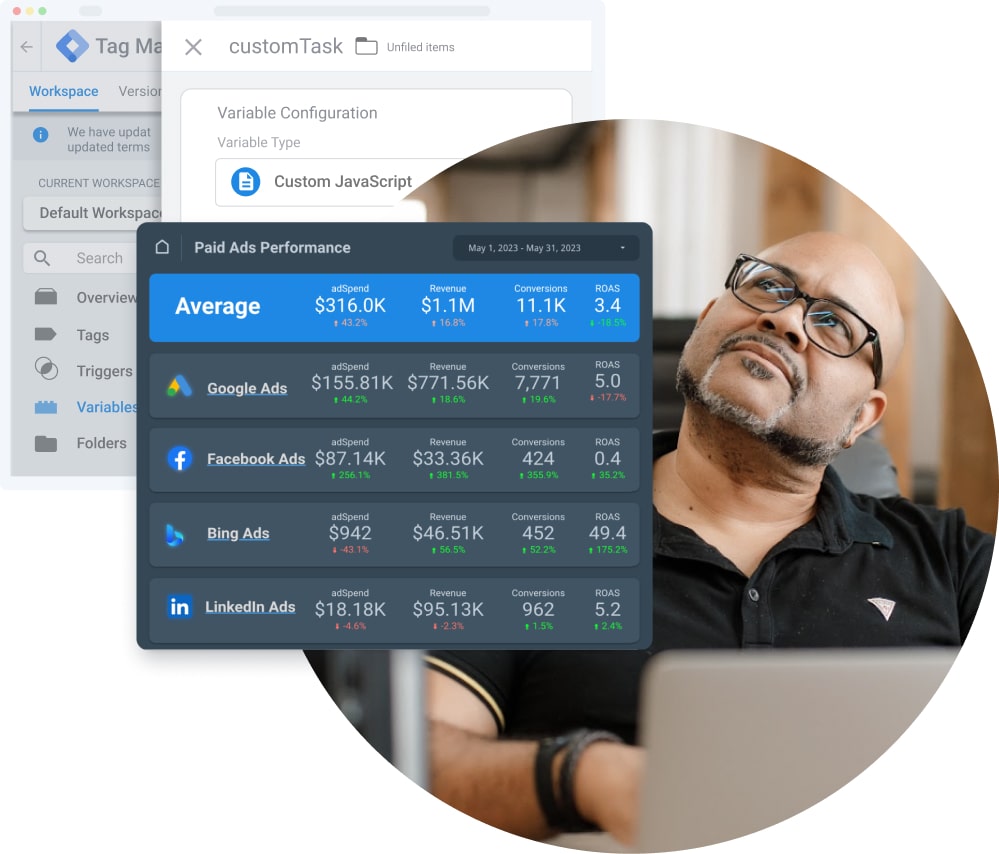

Make data-driven decisions

Merge advertising data, user behavior, and CRM in one report for a comprehensive overview of your performance

Control Cross-channel spend

Take full control of your marketing budget and make sure every dollar is spent wisely

Grow revenue

Evaluate user behavior and conversion data to discover and boost your most-performing marketing channels

Establish a single source of truth

Create a single source of truth between departments, ensuring everyone is on the same page